先進国で唯一人口増の国というのが真実なのです、年間に必要な住宅戸数は40万戸~60万戸で、人口流入の激しい近年(不法移民を含めて)は凡そ100万戸ほどが必要なんだろう。

ここでは政治問題となる不法移民を扱わないが、ニュースはチェックしている。

流入している移民の数を4で割れば必要住宅戸数の凡そが理解できる。

******アメリカ以外の国に目を向けて

日本は東京一極集中で不動産資金の流入と見て間違いない、既にバブルとなっている中国では人口減という時代に突入して何れ不動産バブルは弾けるのは確実なんだ。

だだし、何時なのかはわからない。

これらの予測される事案を元に投資を考えると長期投資(10年単位)においては不動産バフル崩壊(中国の)に巻き込まれるのは間違いないだろう。

それに対処できるスキル(リスク管理)を身に着けながら投資していくことになる。

ほっといてもよい状況では無いのが現段階だろう。

******世界の溢れる資金は

実物経済へ影響を与えた、それはコモディティ(商品)価格にも与えている

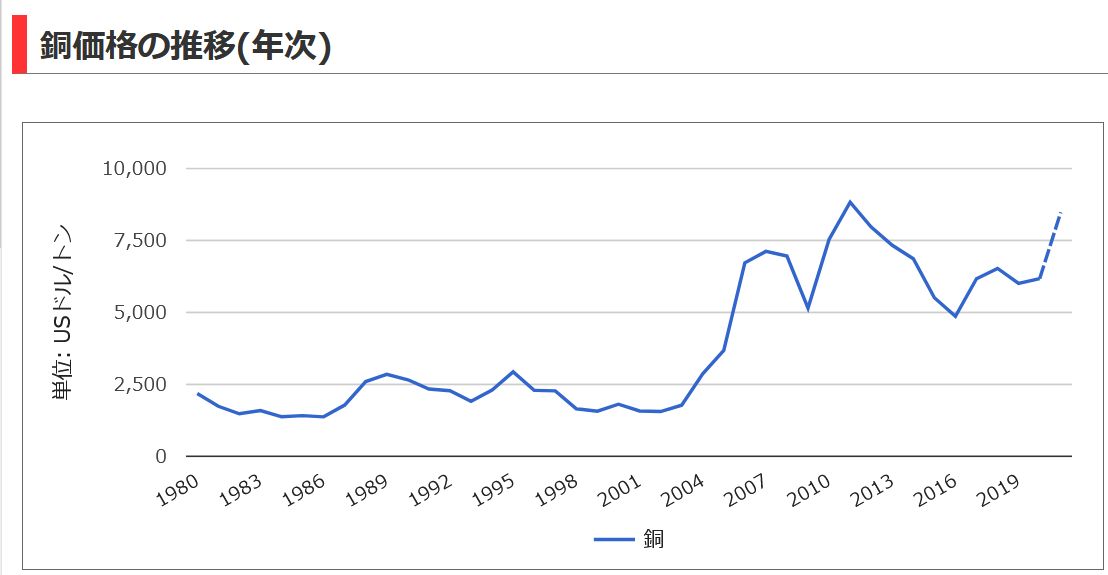

景気に敏感な銅価格を見ると

点線は凡その価格推移をあらわしている、実体は景気が良くなったわけでは無い。

景気は良くなるだろうという推測でしかない、価格上昇の要因は

お金の供給量/銅生産量≒銅価格

銅の生産量(埋蔵量)は変わらないので銅価格はインフレとなるのだ

2008年のサブプライムショックのQEと同じ影響ということだろう。

******イエレン財務長官

を筆頭にインフレは退治できるというコメントには反対意見も多い、インフレは退治不可能な発言は立場上出来ないしね。

暴騰に書いたアメリカの人口増は経済規模が大きくなるので、アメリカが必要なお金(マネタリーベース)は多くなるのは間違いない所だから、インフレも人口減の国から比べると緩和的方向なのは間違いない所だが、不動産価格の上昇というのは、そもそもの価格帯が大きいので無視できるような価格上昇ではない。

少なからずアメリカ経済のインフレ率に影響を与える。

では、インフレに対しての感応度が一番問題となる所だ。

経済学に「貨幣錯覚」という言葉がある。

物価が年率で3%上昇している時に、収入が2%上昇したとすると、物価の上昇に気が付かなくて、なんとなく自分は儲かったような気がする錯覚を言っているのだ。

言いたいのは、初めは物価上昇が気になるほどではないことなんだ。

価格は一緒でも数を減らしたり、目方を減らす、小さくするなどのステルス値上げが横行する。

それでも、追い付かなくなると値上げとなるのだが何事にも先んずるのは難しいので様子見している所が多いのだが、ニュースなどで取り上げられると我先に値上げラッシュとなるのだ。

ということで、インフレの芽は初めは小さい。

日本でも2020年にステルス値上げが話題になった、次は値上げとなるだろう

アメリカは既に不動産価格の高騰が数字となって表れているのだから、インフレに対して市場が敏感になっている事は間違いない。

******インフレに対しての感応度をもう少し

米の政策金利が10%ほどの時に1%の長期金利の上昇は感応度的には小さい

現在ようにゼロベースにとどまっているときの1%の長期金利上昇は感応度は大きくなる。

ベースがゼロなので数式に当てはめようとしても計算が成り立たないのだ、仕方なくネット検索していると

米長期国債のインフレ感応度というのが有った、アドレスを紛失してしまい紹介できないのが残念なのだが

米長期国債への感応度はゼロベースの金利の時は10倍とあった。

金利上昇していくと減価率は下がって来るのだが、ゼロベースからのスタートなので

目指すところは2~3%が落とし処なのだから国債の減価は多くて30%だろう

債券投資家にとっては一大事なのだ、、、

米長期国債の利回りが10年物で2%近く、30年物で3~4%に近づくと警戒警報ということだろう。

その時に注意する箇所は米5年国債の利回りの推移なのだ、FRBのコントロール出来る短期金利は5年国債当たりが限界と言われている。

その5年国債の利回りがコントロールできなくなったら注意報ということなんだ。

今現役で活躍しているアナリストやトレーダーの方々はインフレをご存じないのだ。

ここ、づうーーーーと金利低下が続いているからなのだが

1981年から米長期金利は下降の一途をたどっている。

既に40年という長きに渡り金利低下が続いているのだ。

現役のトレーダーで金利上昇を体験している方はほぼいない。

つまり、債券は買いで勝負していれば数年で利益に繋がっていたわけなんだ。

売り方は皆無ということなんだ、チャートで解るように金利は上昇方向へ反転したと思う。

ほぼゼロまで下がったからというのが過去とは違うということです、何度も書いているが

アメリカ国債にはマイナス金利はあり得ない、世界からの資金流入が米経済の根幹なのだから、日銀みたいなことはあり得ない。

日本の国債のマーケトは既に破壊されているのだ。

40年の推移は米経済を世界一にしたが貧富の差の拡大一歩となった事実は今後の政権運営が変わるということなんだろう。

バイデン政権は貧富の差の縮小という課題と米経済の再開+クリーンエネルギー+中共との戦という難題を乗り越えねばならない。

過去から続いた経済政策は間違いなく変化する、FRBは舵取りを変える必要に迫られる(インフレ対策で金利上昇)と管理人は確信しているのだが。

と言っても、奥深い心理は揺れ動いているのだ。

まだ、バブルは膨張して相場は最後の上昇が残っているのではないか?

全力投資出来ない理由は、ここなんだ。